Perception du risque inhérent dans les entreprises

Dans l’entrepreneuriat, le risque est une notion difficile à cerner. Effectivement, la plupart du temps, les dirigeants, notamment ceux des PME et TPE, pensent que leur entité est trop petite pour d’attarder sur ce principe. Dans d’autres cas, ils n’y pensent tout simplement pas.

Pourtant, le fait de créer ou de reprendre une entreprise est déjà un risque. En effet, l’entrepreneur s’expose à la possibilité de réaliser des pertes en raison de ses décisions ou de son organisation. Ainsi, il est donc important de mettre en place une surveillance afin de permettre de déclencher une alerte en cas de besoin.

En effet, pour prendre une décision rationnelle qui envisage le risque en pesant le pour et le contre, les risques inhérents doivent en premier lieu être perçus. Néanmoins, la perception d’un aléa peut être entravée par des facteurs subjectifs :

Les facteurs | |

|---|---|

Humains | Un ensemble des individus dont les compétences concourent à son fonctionnement. Leur valeur est corrélée à l’âge des personnes, à leurs compétences et à leurs situations personnelles. |

Techniques | Ils regroupent les éléments indispensables à la réalisation de l’activité de l’entreprise : bâtiment, outils de production…

|

Informationnels | Ils centralisent les informations du fonctionnement de l’organisation.

|

Financiers | Ils rassemblent les flux financiers de l’entreprise : trésorerie, capitaux propres, emprunts.

|

Environnementaux | Ils se décomposent en environnement physique de l’organisation (l’eau, l’air…), environnement politique, légal et social et enfin l’environnement concurrentiel de l’entreprise. Elles sont difficilement identifiables, car invisibles au niveau comptable. |

L’intérêt de la gestion des risques inhérents est de mettre en œuvre un plan d’action afin d’aider à protéger ces ressources pour éviter une défaillance.

Qu’est-ce que le risque ?

Dans son sens commun, on peut le définir comme la possibilité envisagée qu’une chose indésirable, mais modérément grave, se produise. La probabilité de l’évènement reste faible. Cependant, si l’on se place sur un plan plus technique (domaine de l’industrie, de la sécurité…), le risque s’interprète comme la probabilité qu’un danger se réalise avec les conséquences dommageables qui en découlent.

Sur le plan entrepreneurial, le risque est assimilé à la coexistence d’un aléa avec un enjeu. L’idée d’aléa laisse entendre que les conséquences ne sont pas complètement prévisibles, bien que l’enjeu suggère l’attente d’un gain. En conséquent, il peut aussi se solder par une perte.

Les facteurs de risque inhérent

C’est un élément concret ou abstrait qui accroit la probabilité qu’un évènement et/ou ses conséquences surviennent. Maitriser ce facteur revient à diminuer les risques inhérents.

De plus, on peut classer les facteurs de risque selon leur nature :

-

Le facteur financier :

C’est la variation inattendue d’une variable économique de l’environnement de l’entreprise. -

Le facteur naturel :

Ce sont les aléas du climat comme les tempêtes, les sécheresses, les inondations, ou encore les tremblements de terre. -

Le facteur opérationnel :

Il ne résulte pas d’une action humaine. C’est l’accident sur une installation technique. -

Le facteur humain :

L’opération peut être involontaire : par exemple, une erreur dans la manipulation d’un produit inflammable qui déclenche un incendie ; ou volontaire, c'est-à-dire que la personne réalise une action en connaissance de cause. L’intention de nuire n’est pas nécessairement le point de départ de l’acte. En effet, une personne peut chercher à rendre l’organisation plus performante, mais son raisonnement court terme créera des difficultés dans un avenir plus ou moins proche. -

Le facteur systémique :

Il correspond à une interaction des composants d’un système.

Ainsi, afin d’éviter ces facteurs de risques, il est important d’établir un travail de perception. La perception d’un danger passe par une prise de conscience des facteurs de risque auxquels l’entreprise est exposée. Dans le but de discerner les risques inhérents, il faut avant tout avoir une bonne connaissance de son environnement et des zones de vulnérabilité de l’entreprise.

Le dommage

Dans une organisation, l’incident peut porter atteinte aux ressources humaines, matérielles, immobilières… Chacune est déterminante pour la bonne marche de la structure et la survenue d’un sinistre peut entrainer une défaillance de l’entreprise.

En effet, cela peut entraîner de mauvaises conditions dans la vie l’entité, notamment sur un point humain, pouvant mettre en péril la santé des salariés. Ainsi, lorsque cela est possible, le chef d’entreprise peut faire une évaluation des potentielles menaces, puis de la prévention auprès de ses salariés.

Les différents risques

Les risques exogènes

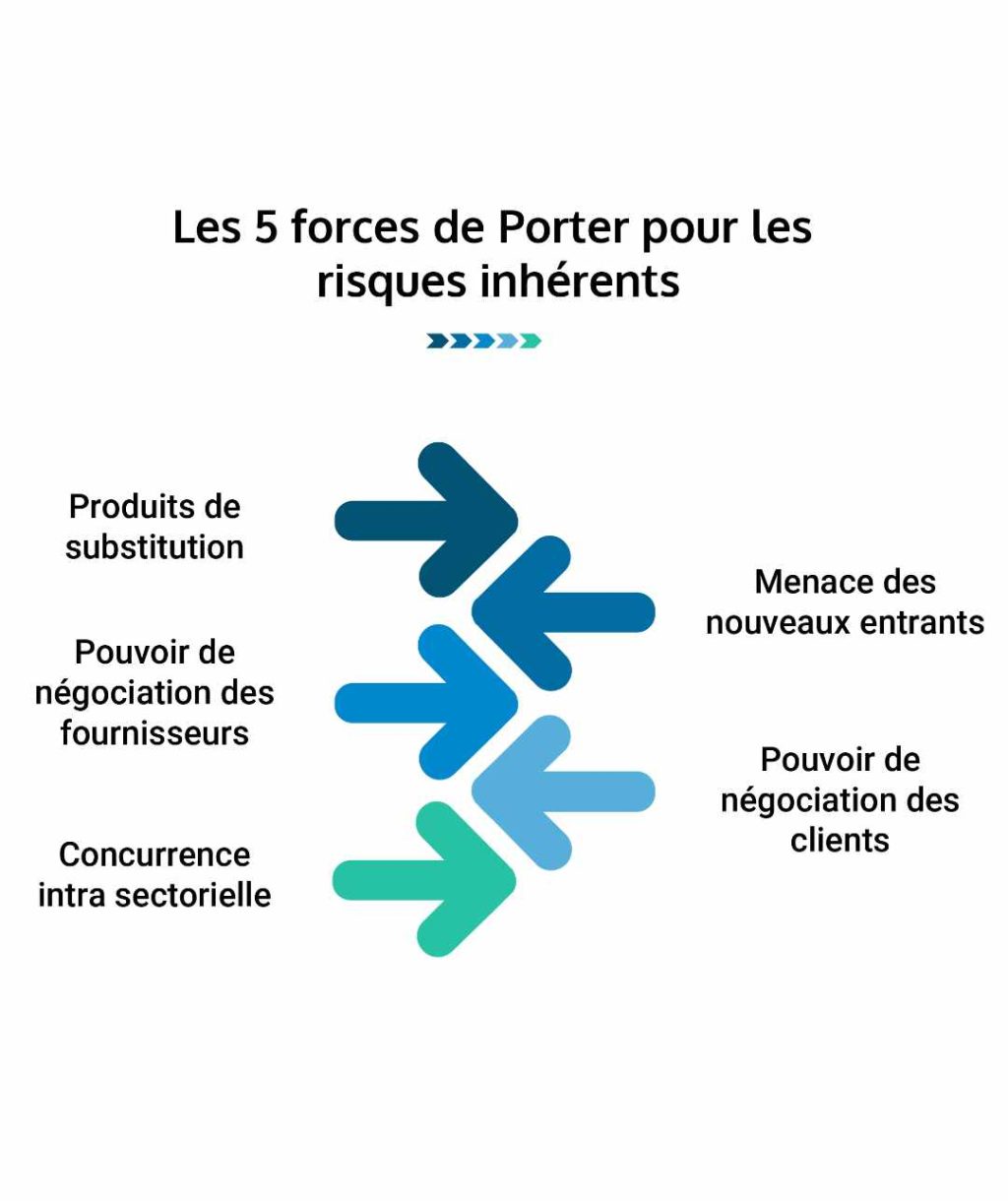

Ce sont les risques hors du périmètre de l’organisation, mais directement liés à son environnement. Par exemple, sa dépendance par rapport à un fournisseur ou à un client. Afin d’appréhender l’ensemble de ces zones de vulnérabilités, on évoque généralement, l’analyse faite par Mickael PORTER. Alors, son approche consiste à identifier les menaces, en lien avec son secteur d’activité, qui pourraient donc déstabiliser l’entité. Ainsi, vous pouvez ensuite identifier les impacts, évaluer les risques, et surtout, mettre en œuvre des solutions adéquates au sein de votre structure à la suite de ces analyses.

Les risques endogènes

Trouvant leur origine dans l’organisation, leur détection est indispensable. Ainsi, l’entreprise a théoriquement la capacité de les réduire ou de les prévenir. On distingue :

Les risques | |

|---|---|

Le risque stratégique | Il s’associe au déploiement d’une mauvaise stratégie. Il peut s’expliquer par un manque d’anticipation relative à la clientèle, à l’environnement, à la sécurité, etc. |

Le risque opérationnel | Ce dernier concerne le fonctionnement interne de l’entreprise. Ainsi, l’altération d’une fonction de l’entreprise (production, achats, ventes, etc) interrompt la bonne marche de son activité. |

Le risque financier | La continuité d’exploitation dépend de l’équilibre financier de plusieurs masses bilancielles.

Le passif exigible doit être remboursable au moyen de l’actif disponible : on prévient ainsi la cessation de paiements.

|

Le risque humain | Les ressources humaines représentent un enjeu des organisations. Il faut appréhender le risque de perte de savoirs-faire.

|

Le risque juridique | Il se décline dans plusieurs domaines (social, fiscal ou comptable). Ainsi, le respect des règles strictes du Code du travail, les dates de dépôt des déclarations et fiscales doivent être vérifiés. |

Le risque d’image | On touche au domaine de l’incorporel (l’image, la marque, la propriété intellectuelle). Autant d’éléments qui jouent un rôle essentiel dans la confiance accordée à l’entreprise.

|

La gestion du risque inhérent

La suppression du risque

Son but est de limiter l’apparition de l’évènement. On retient cette manière de gérer le risque lorsque les conséquences de sa survenance sont très lourdes. Effectivement, cette option est la moins coûteuse pour la société : on stoppe l’activité présentant un risque inhérent. Cependant, elle constitue un frein évident à son développement. Surtout que le risque est souvent seulement reporté.

L’acceptation du risque

Elle se justifie par une étude préalable des dommages courus en cas de réalisation de l’incident. Si les effets sont sans gravité, il est concevable de ne rien mettre en place pour prévenir le risque. Néanmoins, l’acceptation découle fréquemment d’un manque de moyens financiers. En effet, la protection adéquate coute souvent trop cher à l’entreprise. Par conséquent, la gestion des dangers est quelques fois défaillante.

La réduction du risque inhérent

C’est la démarche la plus classique. Dans un premier temps, on analyse l’entreprise pour mettre en évidence les facteurs de risques et les vulnérabilités de son organisation. Cette étape permet de mettre en évidence les potentielles menaces auxquelles est exposée l’entité afin d’envisager des mesures de protection adaptées.

Transfert du risque

Enfin, un transfert du risque permet de s’en exonérer en délégant la réalisation de l’activité ou en contractant une assurance. Par exemple, le dirigeant couvre un risque financier par une assurance ou une garantie.

Le document unique d'évaluation des risques professionnels (DUERP)

Ce DUERP aide à la prévention des risques auxquels l’entreprise peut être confrontés. En effet, ce document est une évaluation des risques professionnels, protégeant la santé des salariés et leur sécurité.

Ce dernier est obligatoire pour toutes les sociétés dès l’embauche de leur premier salarié. Il repose sur neuf principes généraux de prévention :

- Éviter les risques

- Évaluer les risques

- Combattre les risques à la source

- Adapter le travail à l'Homme

- Tenir compte de l'évolution de la technique

- Planifier la prévention

- Prendre des mesures de protection collective

- Donner les instructions appropriées aux salariés

Les étapes de la gestion du risque inhérent

Identification des risques

Évaluation des dommages éventuels

Définition de solutions

Identification des périodes sensibles

Suivi des risques inhérents

La notion même de risque et ses composantes ont été fortement impactées par l’intégration de l’informatique dans la gestion quotidienne de l’entité. Effectivement, l’évolution constante des nouvelles technologies créée des risques inédits et supplémentaires pour l’entreprise.

L’approche d’un expert-comptable dans ces risques

La détection des risques inhérents d’une entreprise ou d’une société, par l’expert-comptable est facilitée par ses multiples compétences. En matière fiscale, juridique, sociale, sa capacité d’adaptation et grâce à ses connaissances à l’environnement de l’activité. Il joue un rôle primordial au sein de cette entité. Une prise de recul par rapport aux comptes est nécessaire. En effet, cela permet d’appréhender l’ensemble des évènements pouvant porter atteinte au bon fonctionnement de l’entreprise.

Le professionnel du chiffre doit avoir une capacité d’adaptation pour s’accorder aux compétences du chef d’entreprise. Cet effort concourt à une meilleure relation avec son client qui comprend les conseils de l’expert-comptable et peut mettre en place les actions correctives préconisées.

La technique comptable et fiscale doit être laissée de côté, pour se concentrer sur la réalité de l’activité. Le recul que l’expert-comptable prend par rapport aux comptes lui permet d’appréhender l’ensemble de l’organisation et de comprendre la vision du dirigeant et ses problématiques.

En matière fiscale

L’assistance fiscale de l’expert-comptable ne se limite pas à l’établissement de la liasse fiscale et aux déclarations périodiques de TVA. Son expertise apporte une sécurité au client quant au respect des textes applicables selon le statut juridique. De plus, il saura vous orienter sur les formalités comptables et fiscales.

En effet, la loi de finances votée annuellement par les instances gouvernementales instaure de constants changements. Par exemple, à propos de la TVA, les textes successifs ont modifié quatre fois les taux de TVA applicables en France.

Grâce à de fréquentes formations et à une actualisation régulière de ses compétences, l’expert-comptable est le plus à même de guider l’entrepreneur pour éviter tout faux pas.

En matière sociale

La mission sociale prend une place de plus en plus importante dans l’accompagnement de la société. Elle constitue d’ailleurs la première cause de manquement au devoir de conseil. De plus, le respect des exigences légales concerne autant les salariés que le dirigeant TNS.

La mouvance des textes évoquée en matière fiscale est encore accrue au niveau social, où les risques inhérents sont abondants et lourds de conséquences. Les sources dans le domaine du social sont diverses : le Code du travail, le Code de Sécurité sociale et le Code civil. Les changements fréquents de gouvernements et les pressions syndicales contribuent à l’évolution permanente des textes. Il faut associer à ces bouleversements, des conventions collectives diverses ayant des spécificités à respecter.

L’expert-comptable doit être vigilant et alerter le dirigeant sur les risques liés à ses salariés. Un des écueils à éviter est la possible requalification du CDD en CDI si le contrat n’est pas signé dans les deux jours à compter de l’embauche. D’autres procédures doivent être respectées à la lettre pour éviter toute complication pour l’entité : rupture conventionnelle, licenciement, accident du travail, etc.

Le domaine social ne s’arrête pas à la seule gestion des informations relatives à la masse salariale. Les dirigeants de TPE (gérant majoritaire ou exploitant individuel) sont confrontés au système complexe de leurs cotisations sociales personnelles. L’expert-comptable a donc un rôle important à jouer pour sensibiliser le dirigeant aux répercutions en termes de trésorerie.

En matière juridique

Au-delà de l’obligation afférente aux comptes annuels, les compétences de l’expert-comptable permettent d’optimiser les décisions juridiques : conclusion d’un bail, changement de forme juridique, augmentation de capital, etc.

La tenue comptable

La mise à jour implique l’enregistrement des relevés bancaires et cette opération constitue une occasion d’observer la trésorerie de l’entité. Elle oblige également à suivre les fournisseurs et les clients dans le cadre de la TVA sur prestations de services déductible et due seulement lors de l’encaissement.

La tenue comptable pourrait donc se révéler un atout pour appréhender les risques : contrôle régulier de la trésorerie, des soldes clients et fournisseurs, détection des accidents de paiement, etc.

Révision annuelle : guide pour évaluer les risques inhérents liés à chaque cycle

La révision annuelle est l’occasion de valider l’ensemble des cycles comptables afin de vérifier l’absence d’anomalies au cours de l’exercice. En effet, l’approche est différente selon que l’enregistrement de la comptabilité est fait ou non par le cabinet. Lorsque l’activité cliente dispose d’une comptable, il faut alors vérifier l’existence et la mise à jour des livres comptables obligatoires et apprécier la qualité des enregistrements par sondage (NP 2300 – paragraphe 13).

La finalité de la révision étant d’attester de la cohérence et de la vraisemblance des comptes annuels. Ainsi, leur contrôle est donc indispensable. Toutefois, au-delà de la présentation des comptes annuels, l’expert-comptable rempli son devoir de conseiller. Notamment lors du rendez-vous d’arrêté des comptes. Celui-ci est destiné à faire le point avec le dirigeant sur l’exercice écoulé et, de plus, de se renseigner sur les perspectives avenir de l’entreprise.

Les thèmes abordés ne se limitent pas au résultat obtenu, c’est davantage la pérennisation de la société qui est abordée. Plusieurs principes régissent la continuité d’exploitation et doivent être suivis avec attention. Comme la protection des actifs, le maintien de l’équilibre financier pour éviter la cessation des paiements, l’optimisation fiscale et la gestion des risques sociaux.

Protection des actifs

L’entreprise existe et fonctionne grâce à un certain nombre d’actifs. C’est-à-dire, des éléments corporels ou incorporels indispensables à son activité : local, matériel industriel, matériel informatique ou encore brevet et marque. Chacun peut entrainer un arrêt ou une désorganisation de l’entreprise en cas d’incident. Il faut donc identifier les risques inhérents au bien et apporter une solution de protection concrète. C’est notamment le cas si vous avez un site internet, avec la base de données, par exemple. Et si jamais ce n’est pas votre cas, découvrez l’importance d’avoir un site web pour entreprise.

Contrôler les relations clients – fournisseurs

Les clients et les fournisseurs constituent l’essence même d’une activité. Sans clients, l’entité n’a aucune raison d’être et les fournisseurs sont là pour fournir des matières premières, des marchandises ou pour apporter un service. En effet, ces relations se caractérisent par des négociations sur les délais de paiement, les ristournes accordées pour un volume commandé significatif, les tarifs… Parfois, la situation est plus avantageuse pour un des acteurs. Par exemple, c’est le cas lorsqu’un distributeur de matières premières ou de marchandises est le seul à détenir un produit. En effet, il détient le monopole du marché. On parle alors de déséquilibre dans la relation client – fournisseur, l’une des parties disposant d’un moyen de pression sur l’autre.

Le danger de la relation client – fournisseur réside également dans une dépendance de l’un par rapport à l’autre. Celle-ci ne résulte pas forcément d’une exclusivité sur le marché, mais d’une démarche volontaire de l’entité.

L’expert-comptable examine donc à la date de clôture le nombre de clients de l’entreprise et leur influence en termes de CA. Il analyse également la récurrence des clients : l’entreprise a-t-elle une clientèle régulière et fidèle ou ponctuelle ? L’activité est-elle soumise aux cycles de la saisonnalité ? En fonction des critères identifiés, le professionnel peut donc établir un diagnostic et alerter le chef d’entreprise sur les écueils à éviter. Cependant, si un client représente une part trop importante du CA de l’exercice, il doit informer le dirigeant. Notamment, sur les risques inhérents de cette dépendance en cas de non-encaissement de l’intégralité de la créance.

Besoin d'aide ?

FAQ

Oui, les risques peuvent varier en fonction de l’industrie. Par exemple, les entreprises de construction peuvent être confrontées à des risques liés à la sécurité sur les chantiers, tandis que les entreprises de restauration peuvent être exposées à des risques liés à l’hygiène alimentaire.

Les TPE peuvent être vulnérables aux fluctuations économiques, aux problèmes de trésorerie et aux difficultés à obtenir un financement. Elles sont également sensibles aux variations des coûts et des prix.

Les TPE peuvent être confrontées à une concurrence féroce, en particulier dans les marchés saturés. Il peut être difficile de se démarquer et de maintenir une part de marché.